I grandi cambiamenti del 2020 hanno influenzato anche i pagamenti digitali e l’utilizzo delle carte di credito: nei primi sei mesi dell’anno, infatti, si è registrata una crescita del 7% per i pagamenti cashless, le carte di pagamento in circolazione sono cresciute del 3,6% e il valore del transato è aumentato dell’11,3%.

Questi i dati che emergono dall’Osservatorio Carte di Credito e Digital Payments, presentati martedì 29 settembre durante il convegno organizzato da Nomisma, Assofin e Ipsos con il contributo di CRIF.

Presentazione dell’Osservatorio Carte di Credito e Digital Payments: le abitudini degli italiani

Luca Dondi dall’Orologio, Amministratore Delegato di Nomisma, ha aperto i lavori sottolineando che ciò a cui stiamo assistendo è l’accelerazione di alcuni comportamenti che si stavano già diffondendo nella fase pre-lockdown, e sarà particolarmente interessante immaginare quali di queste nuove abitudini si consolideranno e soprattutto come.

Un tema su cui vale la pena riflettere, ha sottolineato Dondi, è il ruolo che i pagamenti elettronici possono avere nella lotta all’evasione fiscale, garantendo una migliore tracciabilità, soprattutto per quanto riguarda il centro-sud Italia, dove il “digital divide” (cioè il divario tra chi ha accesso a internet e chi, invece, non lo utilizza) è molto evidente.

A discutere di questi importanti aspetti e a presentare i dati dell’Osservatorio si sono alternate Daniela Bastianelli, project manager Nomisma, Kirsten van Toorenburg, responsabile studi, statistiche e formazione Assofin e Stefania Conti, business development director di Ipsos Financial Services.

Al termine del convegno, una tavola rotonda – moderata dal giornalista Paolo Zucca – ha permesso di valutare alcuni casi concreti a supporto dei dati: sono intervenuti Sylvie Chabroux direttore marketing di Findomestic, Andrea Testa Head of Bank Partnership di American Express e Piero Crivellaro, Head of Public Policy di Amazon.

Stato ed evoluzione del mercato: Daniela Bastianelli

“Un 2019 che ci ha consegnato un’economia zoppicante, e un 2020 straordinario e inatteso che ha conclamato uno stato generale di recessione, all’interno del quale l’Italia sta accelerando l’utilizzo dei pagamenti digitali”. Così Daniela Bastianelli di Nomisma ha aperto i lavori del convegno, evidenziando subito che l’anno in corso ha disegnato uno scenario di grandi trasformazioni.

Carte di credito, carte di debito e prepagate: lo scenario italiano nel 2019

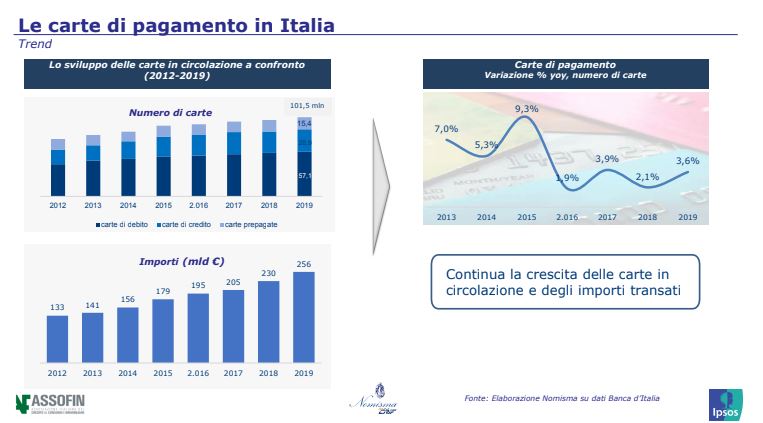

Nel 2019 il numero di carte di credito attive in Italia è stato di 15.4 milioni di unità contro i 57.2 milioni di carte di debito: gran parte delle carte sono familiari o personali, solo il 7,6% sono aziendali.

Considerando il numero di transazioni effettuate con carte di credito, si nota un percorso di crescita che arriva a superare 1,2 milioni di unità nel 2019, portando i volumi di queste transazioni al livello più alto della serie storica osservata, con un tasso di crescita del 15,5% rispetto all’anno precedente. Il valore delle transazioni effettuate supera gli 87 miliardi mentre diminuisce leggermente il valore medio delle transazioni – passando da 76 euro a 72 euro – a conferma di un utilizzo più diffuso anche per acquisti di medio-basso valore.

Nel 2019 si è riconfermato l’elevato utilizzo di carte di debito su Pos, reso evidente anche dal progressivo aumento del numero di operazioni effettuate. Gli importi complessivi delle transazioni nel 2019 hanno superato i 130 mld di euro. Rilevante è il successo della carta prepagata che continua su un trend di crescita significativo: nel 2019 il numero di operazioni aumentano del 31,2% rispetto all’anno precedente, dando origine a un flusso transato che cresce del 23,1% sul 2018.

“Effetto Covid-19” sui pagamenti digitali

In questo scenario, la pandemia Covid-19 ha portato cambiamenti drastici: se da un lato abbiamo assistito a un crollo dei consumi (siamo attualmente a un -17,3%), è vero anche che durante il lockdown gli acquisti digitali sono stati scelti da 8 italiani su 10, e il 12% in più ha fatto per la prima volta la spesa online, come evidenzierà successivamente nel suo intervento Stefania Conti di Ipsos.

Degno di rilievo è anche l’utilizzo delle carte (bancomat, carta di credito e prepagata) in risposta alla condizione di pandemia, sia per quanto riguarda l’utilizzo online che quello fisico negli store.

Da notare, inoltre, che il periodo di lockdown ha generato anche una spinta propulsiva all’utilizzo dell’internet e del mobile banking.

Per quanto riguarda poi i pagamenti negli store fisici, si conferma una predilezione per i pagamenti con carta, dovuto in gran parte alla necessità di limitare l’utilizzo del contante per contenere la diffusione del contagio Covid-19.

2020 anno di cambiamento anche per prelievi allo sportello e utilizzo del contante

In tema di utilizzo del contante, i dati a supporto evidenziano che c’è stato un calo dello 0,4% per quanto riguarda i prelievi allo sportello, e dell’1,8% per quanto riguarda invece l’entità degli importi prelevati: il 2020 pare essere, anche da questo punto di vista, un anno di rottura con il passato. Accanto a queste evidenze, si segnala la crescita dell’accumulo di contante a scopo precauzionale

Sguardi sul panorama internazionale

Nel confronto internazionale, il nostro Paese è ancora indietro rispetto al possesso di carte procapite, che al momento è di 1,4 carte a testa, contro le 5,4 in Cina e le 3 negli Stati Uniti.

Le carte con funzione rateale

Kirsten van Toorenburg di Assofin ha approfondito il tema delle carte che prevedono la possibilità di rateizzare gli acquisti, consentendo quindi una notevole flessibilità: al momento, questa tipologia di carta rappresenta circa il 40% del totale delle carte di credito a sistema.

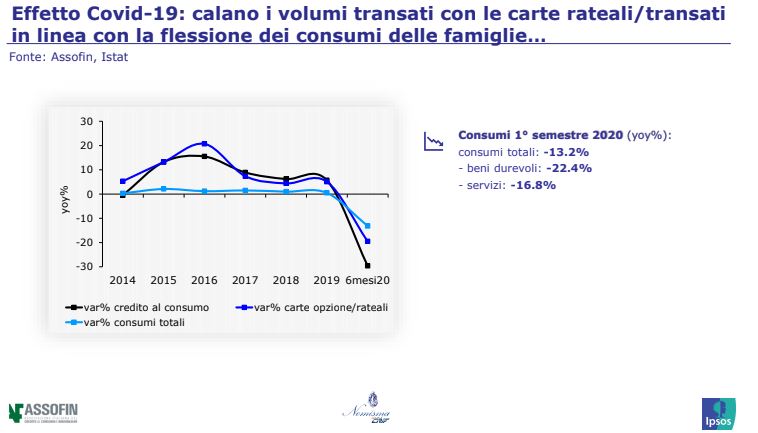

Innanzitutto, è importante chiarire che il Covid-19 ha prodotto, sia per le Carte Opzione che per le Carte Rateali Pure, una riduzione del totale dei volumi transati. Nel caso delle Rateali, la contrazione è stata comunque più contenuta, grazie alla rateizzazione dei premi assicurativi.

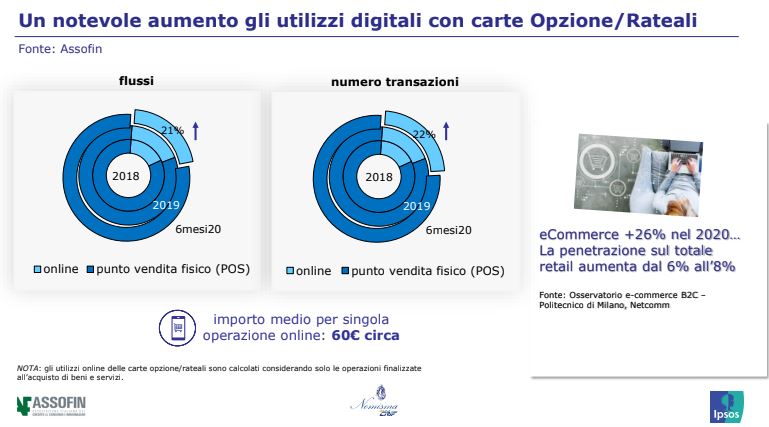

Infatti, nei primi 6 mesi del 2020 si è osservato un aumento dell’incidenza degli utilizzi online delle carte opzione/rateali, che sono arrivate a costituire un quinto dei volumi totali di acquisti di beni e servizi.

Nello stesso periodo, si è registrato un calo dei volumi delle carte opzione/rateali (-19,5% i flussi transati, -13,9% il numero di transazioni), in linea con la contrazione dei consumi causata dal diffondersi della pandemia.

Per quanto riguarda poi l’importo medio e l’utilizzo pro-carta, si evidenzia un lieve aumento della spesa rateizzata per le Carte Rateali, a fronte di un utilizzo di 10 utilizzi medi all’anno. Le Carte Opzione, invece, vedono una riduzione dell’importo medio a fronte di un utilizzo più frequente.

È in crescita il driver legato all’accettabilità della carta da parte dei negozianti, segnale che incoraggia a rendere sempre più fluidi e diffusi i pagamenti con carta, anche di piccolo importo, il che favorisce l’ingresso nel mercato di coloro che non sono ancora titolari.

Le dinamiche dell’offerta nell’era Covid-19: Stefania Conti

La survey condotta da Ipsos tra i principali operatori bancari e finanziari, ha analizzato il punto di vista dell’offerta sui cambiamenti originati dall’emergenza Covid-19: come abbiamo visto, a causa della pandemia, l’e-commerce ha avuto un’indubbia accelerazione. I trend più sostenuti di crescita nei pagamenti in ambito e-commerce si registrano in relazione ai nuovi strumenti instant, sui quali la totalità degli operatori si attende un elevato livello di crescita nel prossimo futuro.

Dall’analisi dei dati si evidenza che il mindset generale è più favorevole all’utilizzo della carta di credito come metodo di pagamento online: cresce infatti la frequenza media di utilizzo a 2,9 volte al mese rispetto alle 2,6 del 2019 e alle 2,2 registrate nel 2018, e aumenta soprattutto la quota di heavy users.

Gli italiani sono più favorevoli sia al possesso che all’utilizzo della carta: questo trend evolutivo si può collegare alla diffusione delle carte contactless, tecnologia che rende più familiare, veloce e sicuro – anche dal punto di vista sanitario – l’utilizzo della carta per i pagamenti.

Ciò che è quindi particolarmente interessante è, al momento, il mercato potenziale: si registra infatti un aumento di coloro che vengono definiti “pronti” per l’utilizzo delle plastic cards fra i non titolari delle carte di credito, e un corrispondente calo del target dei “distanti” e utilizzatori quasi esclusivamente di denaro contante per i pagamenti.

L’utilizzo della carta diventa quindi meno elitario, come evidenziato anche nell’intervento di Daniela Bastianelli

Dalla survey emerge anche come gli italiani abbiano colto la pandemia come un’occasione per colmare il gap digitale: per esempio, il 55% si è mostrato d’accordo nell’affermare che “il Covid-19 mi farà acquisire nuovi skills” e il 31% ha affermato di aver acquistato online più spesso del pre-lockdown.

I fattori del successo dell’e-commerce risiedono anche nel fatto che le esperienze online sono rinnovate e sempre più gratificanti. I consumatori sono più consapevoli e scelgono lo shopping online in modo mirato: il contesto competitivo è mutato intorno al consumatore stesso, e ora siamo immersi in una contaminazione tra online e offline. La situazione non è più emergenziale, ma il piacere dell’acquisto online rimane.

Andiamo quindi incontro a una società cashless? Dall’indagine Ipsos emerge che nel prossimo futuro si potrebbe superare il 50% dei pagamenti con carte: dobbiamo comunque ricordare che su questo tema esistono concrete minacce, come i pagamenti non tracciati, il fisco invasivo, e l’incognita della crisi economica, quindi una risposta a questa domanda si potrà dare solo in futuro.

La tavola rotonda a supporto dei dati: il contributo di Findomestic, American Express e Amazon

Durante la tavola rotonda, il giornalista Paolo Zucca ha evidenziato che il periodo del lockdown ci consegna un lascito doloroso e al contempo interessante. L’opportunità che abbiamo tra le mani risulta chiara dai dati analizzati: ciò a cui dobbiamo porre attenzione è evitare di creare disparità digitale all’interno del paese, specialmente tra Nord e Sud.

Sylvie Chabroux, direttore marketing di Findomestic, ha portato a tal proposito l’esempio di una nuova carta di credito erogata, una carta opzione che permette tutte le possibilità di rimborso, totalmente governabile dall’app, con interazione strettissima tra utente e strumento. Una carta come questa si propone come soluzione all’interno dell’accelerazione digitale che abbiamo vissuto: ci troviamo ad una nuova baseline, dove si sono avvicinati all’online profili meno abituati all’esperienza digitale, e ciò significa che si sta rinnovando il target.

Saranno quindi la user experience e la user interface a far sì che un cliente scelga una soluzione piuttosto che un’altra, sfruttando al massimo anche i dati comportamentali e biometrici, che forniscono molto informazioni sulle abitudini e necessità dei clienti, oltre ad migliorare l’experience e la sicurezza.

Andrea Testa, Head of Bank Partnership di American Express, interviene alla tavola rotonda segnalando che la loro esperienza durante il lockdown ha visto un iniziale drastico abbassamento degli utilizzi, per poi risalire con un notevole rebound dovuto soprattutto al mondo dell’ecommerce. Un’ulteriore accelerazione si è avuta grazie agli “everyday spender”, ovvero tutti coloro che – come hanno evidenziato i precedenti dati – hanno continuato ad acquistare in modalità online anche dopo il lockdown. Altro dato rilevante è il raddoppiamento dei mobile payments, e l’aumento delle transazioni contactless del 35% nel solo mese di luglio 2020: questo dato è indice sia di sicurezza nella transazione che di consolidamento delle abitudini dei clienti.

Il punto di vista degli operatori retail online è stato portato da Piero Crivellaro, Head of Public Policy di Amazon che esplicita l’importanza delle procedure di Strong Customer Autentication (SCA) nell’iter di acquisto online. Per SCA si intende l’identificazione con password e/o pin, identificazione con oggetti di possesso dell’utente, come smartphone o token, e l’autenticazione tramite dati biometrici, per esempio impronta digitale o riconoscimento facciale. L’utilizzo di questi fattori di autenticazione in modo combinato permette un’esperienza di acquisto online più efficace e sicura, con un’elevata tracciabilità dei dati.

Crivellaro segnala che, se non viene implementata la Strong Customer Autentication, l’anno prossimo potremmo assistere a un tasso di abbandono dell’esperienza di acquisto online pari circa a 18 mld di euro a livello Italiano. Attualmente, gli istituti finanziari e le istituzioni stanno dialogando per concludere le norme in materia.

Ciò a cui stiamo assistendo, quindi, è un lavoro volto a sensibilizzare l’intero “sistema Italia” verso modalità e peculiarità del pagamento digitale nelle sue diverse forme, sia allo scopo di creare nuove abitudini, che di renderle più sicure.