Gli spirits sono le bevande alcoliche che più di tutte hanno sofferto a causa della pandemia: nel 2020 i consumi di amari, liquori e distillati si sono ridotti del -20% rispetto al 2019 a causa in primis della chiusura e delle restrizioni che hanno interessato l’Ho.re.ca., canale fondamentale per il settore da dove prima dell’emergenza Covid-19 passava ben il 54% dei consumi.

“La riapertura di bar, ristoranti ed altri pubblici esercizi unitamente al ritorno delle occasioni di socialità stanno dando un impulso positivo ai consumi di spirits in Italia, un trend destinato a proseguire anche nei prossimi mesi” – hanno dichiarato concordi Denis Pantini (Responsabile Agroalimentare Nomisma) ed Emanuele Di Faustino (Project Manager Nomisma) in occasione della presentazione dell’Osservatorio Spirits durante un evento a porte chiuse riservato ai soli associati Federvini.

In uno scenario di mercato radicalmente mutato a causa dell’emergenza Coronavirus diviene ancor più fondamentale per le imprese del settore spirits capire come siano evoluti – ed evolveranno – comportamenti ed esigenze dei consumatori al fine di poter rimodulare correttamente le proprie politiche e strategie produttive, commerciali e di marketing. Sono queste le motivazioni che hanno portato alla nascita dell’Osservatorio Spirits che, in questa prima release, ha approfondito alcuni aspetti indispensabili per comprendere il mercato dei superalcolici in Italia nello scenario post-Covid, quali i principali KPI di mercato, l’evoluzione delle consumption habits a seguito della pandemia, le nuove tendenze e le previsioni per i prossimi mesi.

In questo articolo ripercorreremo le tappe essenziali dell’Osservatorio Spirits attraverso i numeri del mercato (consumi, import ed export), illustrati da Denis Pantini, e le evidenze di un’indagine sul consumatore italiano, curata da Emanuele Di Faustino.

Uno sguardo sui principali mercati mondiali: come la pandemia ha impattato sul commercio internazionale e sul posizionamento dell’Italia – Denis Pantini

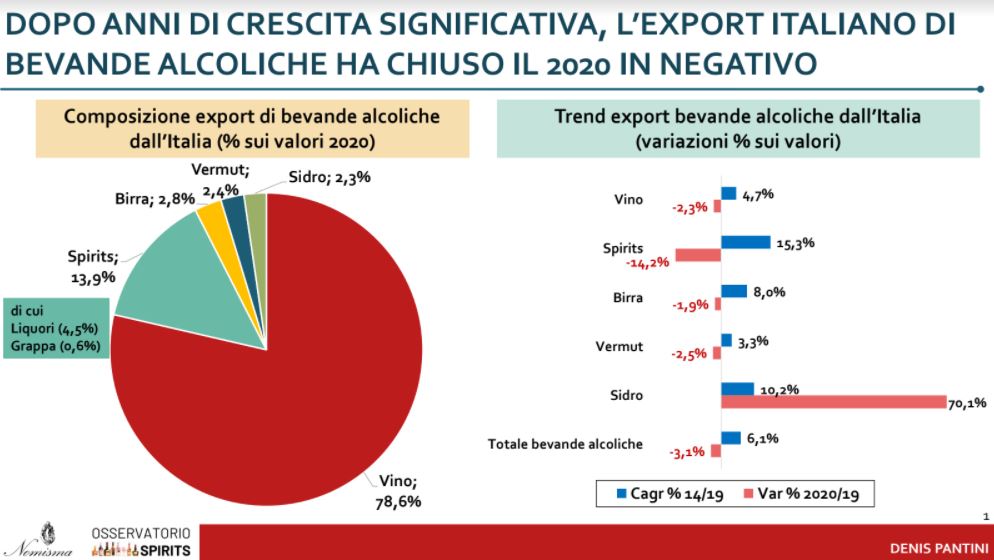

Se il trend di lungo periodo, calcolato dal 2010 al 2020, registra performance di consumo degli spirits positive quasi ovunque nel mondo – negli USA (addirittura +30,8%), in Canada (+20,5%), in UK (+ 16,4%), in Cina (+7,8% e in Svizzera (+2,8%) – la pandemia ha arrestato gli scambi commerciali fra Paesi, con evidenti ripercussioni anche sull’export italiano di settore, che ha segnato un -14,2% in valore tra 2019 e 2020. A soffrire sono anche gli altri esportatori mondiali: dal Regno Unito, che segna un calo nel medesimo periodo del 22,0%, alla Francia, le cui esportazioni si sono contratte del 18,6%, passando per gli USA (-6,8%) e la Germania (-30,1%).

Quanto ai mercati di importazione, solo il Canada ha aumentato i propri acquisti di superalcolici (+3% rispetto al 2019) all’interno di uno scenario che ha visto gli scambi internazionali di settore ridursi nel complesso del 12%.

“Il Covid ha però avuto anche un “effetto positivo” per il nostro export di liquori, riducendo il gap nei confronti della Germania, principale competitor dei prodotti made in Italy oggi distanti appena 4 milioni di euro (contro i 100 milioni di euro che li separavano nel 2019)” afferma Denis Pantini. “Non tutti i Paesi stranieri inoltre hanno diminuito le importazioni di spirits dall’Italia: la Russia, addirittura, segna un +76,8%, seguita dalla Svizzera (+12,7%), dal Regno Unito (+9%) e dal Canada (+5,1%)”.

Le tendenze nella GDO

In un quadro generale di incertezza, la GDO italiana registra invece nel 2020 una crescita in tutti i segmenti riconducibili alle bevande alcoliche. Un trend positivo da ricondurre in primo luogo ad un parziale spostamento dei consumi dal fuori casa alle mura domestiche e che è confermato anche nel primo trimestre 2021: +16,6% il vino, +16,7% la birra e +14,3% gli spirits.

L’impatto del Covid sui consumi di bevande alcoliche in Italia – Emanuele Di Faustino

Dopo aver evidenziato i principali numeri del mercato degli alcolici e superalcolici, la presentazione ha descritto i risultati dell’indagine sul consumatore condotta da Nomisma su 1.800 users di amari, liquori e distillati per fotografare il consumo in Italia nell’era Covid: l’evoluzione delle consumption habits, i nuovi trend e le prospettive future.

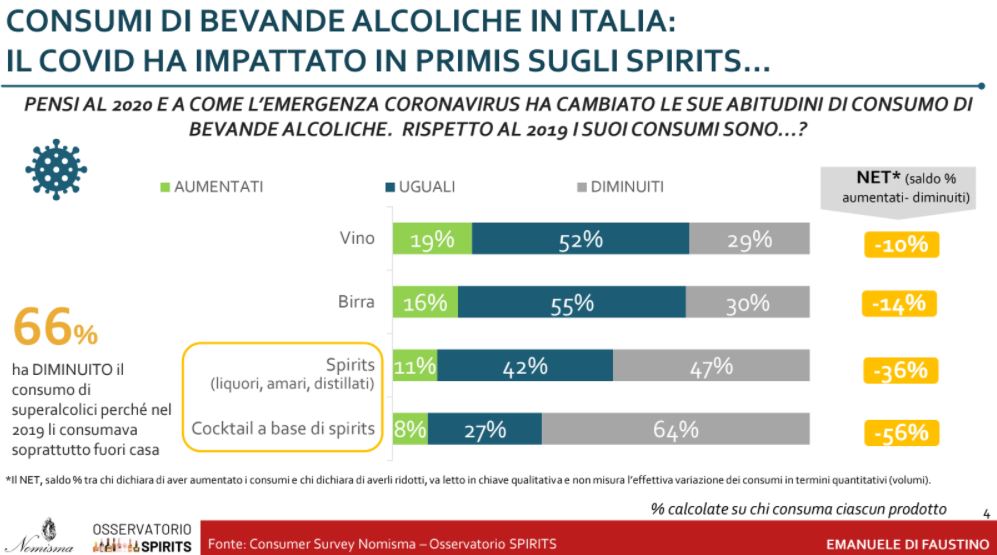

Come anticipato, la pandemia ha ridotto in primis il consumo di spirits, come risulta dal saldo NET (ovvero dalla differenza fra chi dichiara di aver aumentato i consumi e chi dichiara di averli ridotti nel 2020 rispetto al 2019) che è del – 36%. Sono invece più contenuti i cali nei segmenti vino (-10%) e birra (-14%), mentre i cocktail a base di spirits registrano un pesante -56%.

“I motivi di questa riduzione diffusa vanno ricercati nel radicale cambio di abitudini imposto dal Covid: nel 2019, infatti, per il 66% degli user, i consumi di superalcolici avvenivano soprattutto fuori casa (in luoghi come ristoranti, bar e altri locali). É quindi evidente come le restrizioni imposte dal governo nel canale Ho.Re.Ca. abbiano avuto ripercussioni pesanti sui consumi di superalcolici, i quali solo in minima parte sono stati compensati dai positivi trend di vendita registrati nella Grande Distribuzione” – spiega Emanuele Di Faustino.

E oggi? Vino e birra sono gli alcolici più diffusi

La situazione attuale, puntuale fotografia di quanto accaduto negli ultimi dodici mesi, vede il vino (81%) e la birra (80%) in cima alle preferenze dei consumatori italiani. Ma anche i superalcolici restano diffusi e il 59% degli italiani ha avuto almeno una occasione di consumo nell’ultimo anno.

Spirits: il brand fa ancora la differenza

A differenza di altre bevande – dove il prezzo ha un ruolo rilevante nel guidare le scelte di acquisto (soprattutto in questo particolare momento storico) – nel caso degli spirits è il brand a giocare un ruolo predominante. Ben il 22% dei consumatori sceglie infatti soprattutto in base alla marca nota/famosa, seguono il potere digestivo (15% per amari e liquori e 10% per i distillati) e il consiglio di amici e parenti (rispettivamente 9% e 13%).

Dove si consumano gli spirits? Soprattutto in casa (anche in modalità mixata)

I lockdown prolungati e le misure adottate per contenere la diffusione della pandemia hanno costretto gran parte degli italiani a rivedere la propria quotidianità. Negli ultimi dodici mesi, ben il 65% dei consumatori ha consumato distillati e acquaviti soprattutto in casa, quota che sale al 77% per gli amari e liquori, mentre solo una quota minore si è rivolta principalmente a bar e ristoranti.

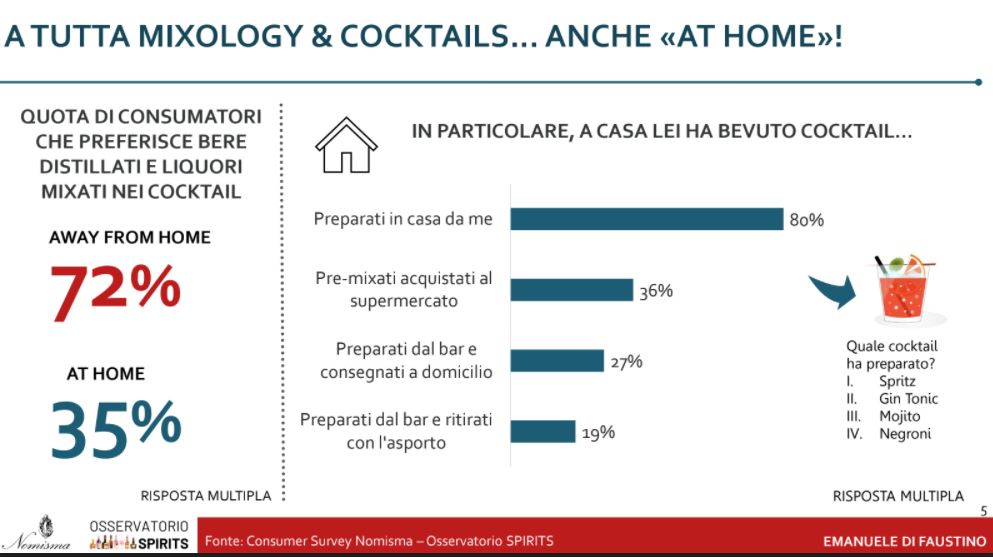

A cambiare non sono però solo i luoghi e le occasioni di consumo, ma anche le modalità. Complice la chiusura di bar e locali notturni, con lo scoppio della pandemia i consumi di cocktail hanno iniziato a prendere piede anche tra le mura domestiche, soprattutto durante l’ora dell’aperitivo.

Tra chi consuma a casa, il 35% preferisce, infatti, bere distillati e liquori mixati nei cocktail e tra questi la gran parte (80%) afferma di aver bevuto cocktails home-made. Apprezzati anche i ready to drink acquistati al supermercato (36%) o i prodotti preparati al bar e consumati comodamente a casa.

Canali d’acquisto: prevalgono i negozi fisici, ma cresce l’e-commerce

Nonostante la pandemia abbia accelerato il ricorso agli acquisti online, supermercati e ipermercati sono ancora i canali prediletti dai consumatori per l’acquisto di amari e liquori (74%) e distillati (64%). Seguono i negozi specializzati e poi distanziati discount, negozi di vicinato e internet.

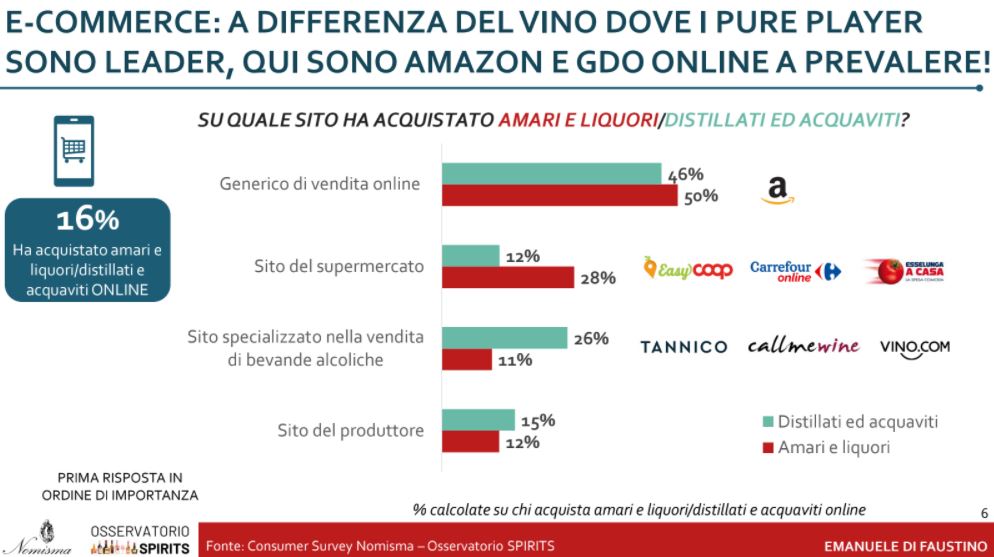

Sebbene il peso dell’e-commerce sia ancora marginale sul totale delle vendite retail, esso è cresciuto sensibilmente da quando è scoppiata l’emergenza Covid: negli ultimi 12 mesi, il 16% dei consumatori italiani di spirits ha acquistato almeno una volta su internet (a titolo di esempio nel vino siamo a quota 27%) e il 25% ha aumentato gli acquisti di spirits sul web rispetto al 2019.

“A differenza dell’e-commerce nel vino, dove a farla da padrone sono i pure player, nel caso dei superalcolici gli italiani si rivolgono in primo luogo ai siti generalisti, seppur con qualche differenza tra le diverse categorie” spiega Emanuele Di Faustino. “Mentre nel caso di amari e liquori molto importanti sono i siti della grande distribuzione, per i distillati assumono maggiore importanza i siti specializzati anche in virtù dell’ampia e profonda offerta di gamma che le enoteche online presentano.”

E quando l’emergenza sarà terminata?

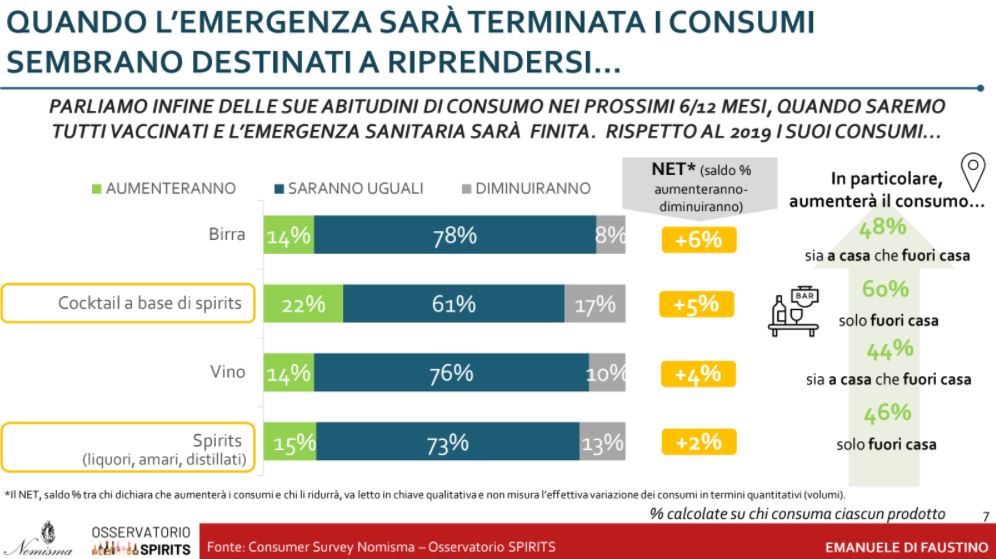

L’indagine rileva in ultimo i segnali di una ripresa dei consumi di bevande alcoliche a partire dal 2021. Complice il graduale ritorno alla normalità con la riapertura di bar e ristoranti e la ripresa delle occasioni di socialità, tutti gli indicatori NET (saldo tra chi dichiara che aumenterà i consumi e chi afferma che vorrà ridurli) sono positivi: +6% per la birra, +5% per i cocktail a base di spirits, +4% per il vino e +2% per gli spirits.

Le tendenze dei prossimi mesi

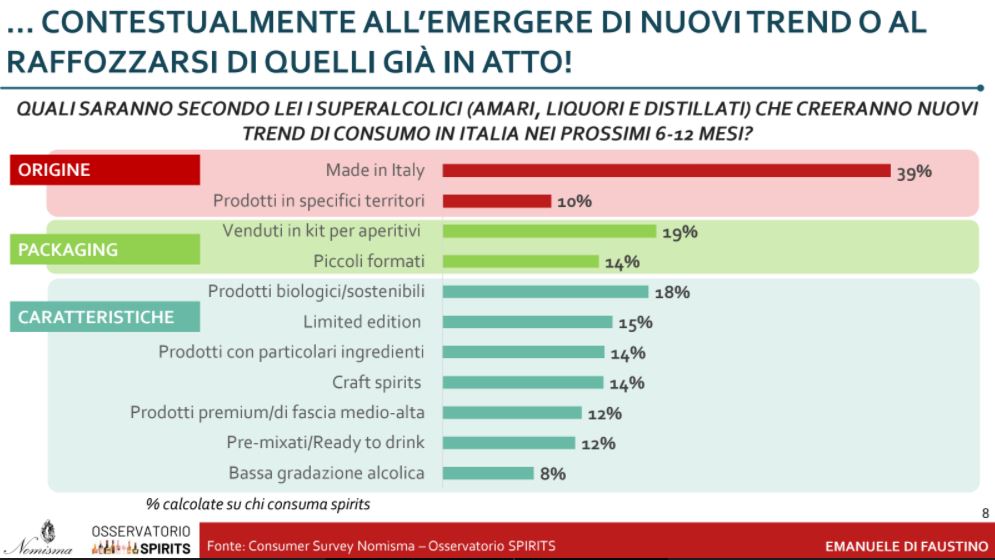

Ma quali saranno i nuovi trend legati agli spirits nei prossimi 6-12 mesi?

Per quanto riguarda l’origine, a trainare i consumi saranno i prodotti i Made in Italy e di specifici territori, chiaro indicatore dell’attenzione del consumatore italiano verso le eccellenze nostrane.

Quanto ai formati e a specifiche caratteristiche del prodotto – complici anche i cambiamenti intervenuti a causa della pandemia – andranno per la maggiore i kit per gli aperitivi e i pre-mixati/ready to drink, ma anche i superalcolici realizzati con particolari ingredienti e i craft spirits. Alla luce della ormai consolidata attenzione del consumatore italiano verso i prodotti biologici e sostenibili, è destinato ad aumentare anche il consumo delle referenze che presentano tali attributi.

Gli Osservatori di Mercato Nomisma: lo strumento ideale per decifrare il presente e il futuro dei principali settori dell’economia

L’Osservatorio Spirits rientra a pieno titolo nella schiera degli Osservatori di Mercato realizzati da Nomisma e messi a disposizione di aziende e istituzioni per interpretare lo scenario di vari settori economici e delinearne gli sviluppi futuri, anche alla luce della pandemia da Covid-19.

Oltre all’Osservatorio Spirits, recentemente presentato e oggetto di questo articolo di approfondimento, Nomisma da anni presidia il mercato del vino con Wine Monitor, una piattaforma nata con l’obiettivo di supportare le imprese della filiera vitivinicola italiana all’interno di uno scenario in continua evoluzione.

Per informazioni: emanuele.difaustino@nomisma.it